الجزيرة - عبدالله البراك :

الجزيرة - عبدالله البراك :

تداولت الأوساط الاقتصادية في الفترة الأخيرة بصورة تعميمية، تراجع أرباح القطاع المصرفي المدرج بالسوق السعودي (باستثناء مصرف الإنماء الذي لا يمكن إدخاله في عملية المقارنات بسبب حداثة تأسيسه) خلال النصف الأول بأكثر من 4 % لتصل إلى 12.76 مليار ريال مقارنة بـ 13.36 مليار ريال خلال الفترة نفسها من 2008. لكن المدقق يجد نفسه أمام ثلاث حالات رئيسة، الأولى التراجع النصفية الذى يعتبر سلبياً في الظروف الطبيعية لكن مع ظروف الأزمة العالمية يكون التراجع أفضل بكثير من الخسارة، في الوقت نفسه يلاحظ انحصار النتائج السيئة بتراجع الارباح، وهذه التراجعات تحوي في طياتها الكثير من التبريرات المنطقية وغير المنطقية، لكن من الواضح أن البنوك السعودية جنبت مخصصات يعتقد بعضهم انها عالية لمواجهة الازمة وآثارها لكنها تعتبر جيدة في نظر المختصين، وهوأسلوب احترازي يضمن بقائها لما بعد الازمة.

الحالة الثانية هي تسجيل نمو في الأرباح للربع الثاني من 2009 مقابل الربع الأول من العام نفسه. وهذه الحالة تصنف في إطار النتائج الجيدة لأنها مرتبطة بحركة الاقتصاد والأسواق العالمية، ما يدل على أن بوصلة هذه البنوك لا تزال تعمل بالشكل السليم متفاعلةً مع الحركة الاقتصادية العالمية بصورة طيبة، ويثبت تحسنها أن ما مرت به لا يعدو انحناءً أمام العاصفة العالمية استعداداً للعودة إلى مسار النموالسليم، لكن يجب التدقيق في المخصصات التي جنبتها البنوك لمخاطر الائتمان ومخاطر الاستثمارات وتقديرها بنسب مقبولة، فمن غير المجدي أن تكون المخصصات المجنبة دون حجم المخاطرة المتوقع، كما أننا يجب أن نأخذ بالاعتبار أن المنشآت التجارية الحديثة ترتفع نسب نمو أرباحها في السنوات الاولى التي تتبع سنة التأسيس بشكل كبير مما يسبب نوعا من الإفراط في التفاؤل. أما الحالة الثالثة فهي تسجيل انخفاض في الأرباح للربع الثاني من 2009 مقارنة بالربع الأول من العام نفسه، وهذا يدعوإلى شفافية أكثر وشفافية أكبر، مع الأخذ بالاعتبار أن هناك احتمالا لتجنيب مخصصات إضافية، وهي نقطة إيجابية إذا كان الفارق بسيطاً، أما اذا كانت الفروق كبيرة فمن المحتمل أن تكون المخصصات السابقة غير كافية، أولم تكن معدة كما يجب وابتعدت تقديراتها عن الصحة بشكل كبير، وهوما يدعو أيضاً إلى شفافية أكثر وزيادة في الإفصاح.

ويعتبر بعض المختصين الاجراء الذي قام به البنك الفرنسي على سبيل المثال، حين جنب مخصصا يقدر بـ120مليون ريال لتغطية خسائر القروض خلال الربع الثاني لتضاف الى المخصصات السابقة، استقراء وتحوطاً إيجابيا للفترات القادمة، وكذلك ما قامت به مجموعة سامبا حين جنبت نحو97مليون ريال لتغطية خسائر القروض خلال الربع الثاني لتضاف ايضا لمخصصات تتعلق بفترات سابقة, كما ان المتابع لنتائج البنوك والمصارف الرئيسة اوالكبرى يجدها حققت نمواً في دخل العمولات وكذلك في المحافظ الائتمانية، وهذه تعتبر نقطة ايجابية تعطي نوعا من الثقة للفترة القادمة.

ربط تقديري لنتائج المصارف بقيمة مؤشرها في السوق

بالعودة إلى حجم الانخفاض في أرباح المصارف ومحاولة ربطها بالحركة السعرية لمؤشر قطاع المصارف نجد أن منطقة 20700 نقطة هي منطقة السقف المتوقع زيادته خلال الستة أشهر القادمة، إذا ما تحسنت نتائج هذه المصارف خلال الربع القادم، خاصة أن إغلاق مؤشر المصارف بتاريخ 31 -7- 2007 كان عند 18.778 نقطة، وكذلك أغلق في 2008 خلال نفس التاريخ عند 20.918 نقطة. وعند مقارنة انخفاض أرباح المصارف بنحو4% للنصف الأول من 2009 مقارنة بنظيره من العام السابق نجد أن السقف المتوقع في حالة اتزان السوق من المحتمل أن يكون حول منطقة 20.700 نقطة ومنطقة 17350 نقطة، اذا ما أخذنا في الاعتبار تحسن نتائج الربع الثاني من 2009م مقارنة بالربع الأول وفي حالة توقع أخبار سلبية فمن الوارد أن يدور المؤشر بين منطقة الـ13780 و17350 نقطة خلال الثلاثة أشهر القادمة.

إذا كانت هناك أحداث أوأخبار سلبية ، سواء حقيقية اوغير حقيقية، فمن المتوقع أن تسهم في انخفاض المؤشر إلى أرقام دون النطاقات المتوقعة. كما يجب الأخذ بالاعتبار أن هذا التقييم بني على قيمة الأرباح دون النظر إلى نسبتها مقابل الموجودات، وكذلك حجم تأثير الشركات في مؤشر القطاع.

عدم الإفصاح يفتح الباب للشائعات

الملاحظ في الآونة الأخيرة تجنب المصارف السعودية الإفصاح عن مدى تعرضها لمشاكل في عمليات إقراض بعض المجموعات التجارية، ما ولد مناخاً خصباً للشائعات التي أضرت كثيرًا بصغار المستثمرين وولدت لديهم نوعاً من الذعر خاصة مع ما تتناقله وسائل الإعلام من إجراءات حجز وإعادة هيكلة ديون بعض رجال الأعمال وتقدير هذه الديون بأرقام فلكية دون النظر إلى أنظمة الإقراض بالمملكة خاصة، كما أن هيئة السوق المالية التي طالبها المتداولون في وقت سابق باستفسارعن مدى تعرض البنوك للمشكلة بحكم إدراجها في السوق المالية وتحت نطاق إشرافها كانت قد أصدرت قانونا يلزم الشركات بالإعلان عن أي حدث له تأثير جوهري اوعملية تتجاوز 10% من رأس مال الشركة المدرجة بالسوق المالية، وهوما يعطي إشارة إلى أن حجم هذه القروض لا يصل إلى تلك الأرقام، وهي في أسوأ الاحتمالات تدور في فلك الـ 5.920.188.829.79 دولار حسب أنظمة مؤسسة النقد العربي السعودي اوما يقارب 2.368.075.531.91 دولار حسب أنظمة سوق المال السعودية، ومع مقارنتها بحجم القروض لدى هذه المصارف نجد أن على المتعثرين تجاوز حاجز 59 مليار دولار أو23مليار دولار، وهذه أرقام فلكية نظراً لسياسة المصارف المتحفظة في الإقراض، وكذلك لمتابعة وإشراف مؤسسة النقد لآلية القروض التي لا تخفى على المتابعين لعمل البنوك, وبمعنى أدق يمكن القول: إنها تمثل 10% الى 25%من قيمة السهم الدفترية, ويجب أن يعتمد في طرح هذا النوع من القضايا التي تهم جميع المتعاملين في الأسواق المالية على الأنظمة المعمول بها وذكر الحقائق والبعد عن التقديرات الجزافية التي تفاقم حجم المشكلة ما ينعكس على أداء هذه البنوك وكذلك على تقييمها لدى المستثمرين الحاليين اوالمحتملين بالسلب. ويستغرب المتابعون لأداء البنوك تصريح إحدى دور التصنيف العالمية حينما قال: إن هناك مجموعة من البنوك السعودية تعرضت لمجموعتين متعثرتين دون الافصاح عن أسماء اومبالغ التعرض، بحجة انها سرية، وهذا يتنافى مع شفافية وعدالة السوق ومن جانب الحصول على المعلومة التي تهم جميع المهتمين بالاقتصاد.

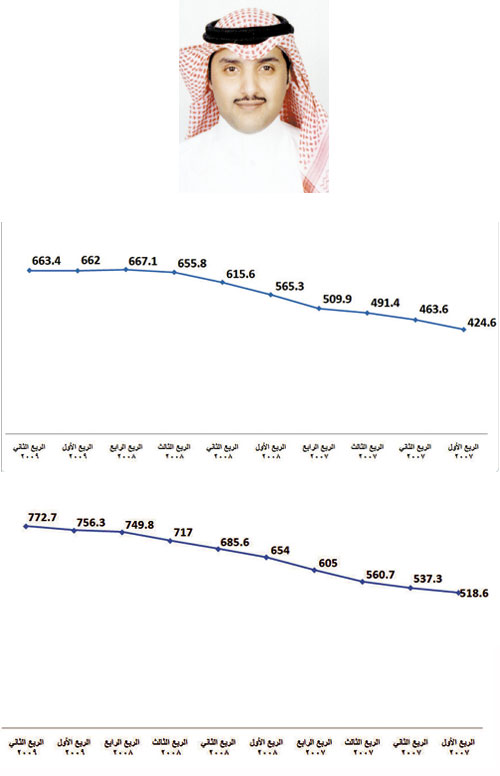

تطور أحجام القروض

من الربع الأول للثاني

المتابع لتطور حجم الإقراض كما هوواضح في الرسم البياني رقم (1) يلاحظ أن حجم الإقراض لدى البنوك لايزال يحافظ على مستوياته فوق حجم الإقراض خلال الربع الثالث من 2008م بالرغم من تباطئه خلال الربعين الأول والثاني من 2009 والذي سجل تحسناً يقدر بمليار و400 مليون ريال عن الربع الأول من نفس العام.

حركة الودائع تصعد بأكثر

من 16 مليار ريال

استمرت ودائع العملاء في النموكما هوموضح في الرسم البياني رقم (2) حيث ارتفعت بما يقارب 16.4مليار في الربع الثاني من 2009م مقارنة بالربع الأول من العام نفسه، كما ارتفعت في النصف الأول من 2009 بنحو189.4 مليار ريال بنسبة ارتفاع تقارب 1.4% عن الفترة نفسها من العام السابق.

نمو الموجودات بأكثر من 60 مليار ريال

ارتفعت الموجودات خلال النصف الأول من العام الحالي لتنموبأكثر من 60 مليار ريال مقارنة بنفس الفترة من 2008، كما سجلت ارتفاعاً للربع الثاني من 2009م مقارنة بالربع الأول من العام نفسه بما يقارب ال6.7مليار ريال وتسجيلها للارتفاع خلال هذه الفترة يعتبر ايجابياً ولاسيما وأن حجم الموجودات هوفرس الرهان أمام الأزمة العالمية التي عصفت بموجودات المصارف ما سبب لها عدة مشاكل ائتمانية كان من أهمها تخفيض التقييم الائتماني لها.