عبدالحميد العمري

عبدالحميد العمري

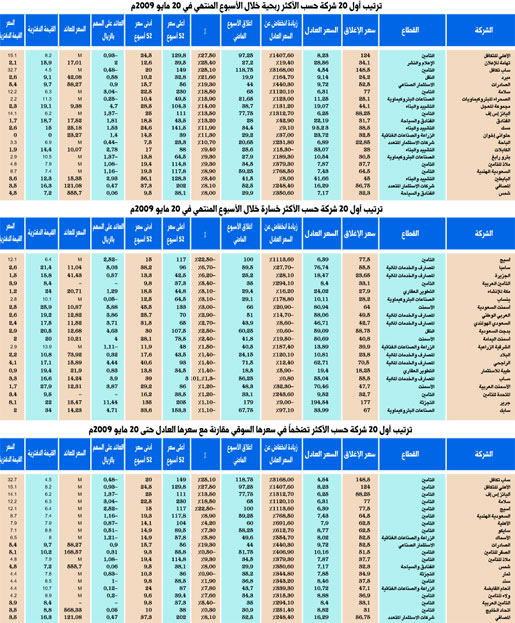

لم تبتعد السوق المالية المحلية كثيراً حسب إغلاقها الأسبوع الماضي (20 مايو 2009م) عن مستوياتها السوقية للأسبوع الأسبق، حيث حافظت على نفس المسافة النسبية تقريباً بينها وبين التقييم العادل لأصولها، إذ ارتفعت بنسبة طفيفة من نحو 18.3 في المائة إلى 18.7 في المائة. وفي ضوئه أظهرت تلك التحركات ارتفاع عدد الشركات المقيمة بأعلى من قيمتها العادلة من نحو 88 شركة بنهاية الأسبوع الأسبق إلى 92 شركة مساهمة، فيما انخفض عدد الشركات المقيمة بأقل من قيمتها العادلة من نحو 39 شركة بنهاية الأسبوع الأسبق إلى 35 شركة مساهمة. أمّا على مستوى القراءة لتحركات الأسعار السوقية للأصول المدرجة فقد تصدرت لائحة الأكثر ارتفاعاً خلال الأسبوع كل من الأهلي للتكافل بنسبة ارتفاع 27.5 في المائة، ثم تهامة للإعلان بنسبة ارتفاع 25.4 في المائة، ثم ساب تكافل بنسبة ارتفاع 25.1 في المائة، ثم مبرد بنسبة ارتفاع 21.6 في المائة، ثم الصادرات بنسبة ارتفاع 19.3 في المائة، ويمكن للقارئ الكريم متابعة بقية التطورات في الجدول رقم (1) المرفق. فيما تصدرت لائحة الأكثر انخفاضاً خلال الأسبوع كل من أسيج بنسبة انخفاض - 22.5 في المائة، ثم مجموعة سامبا المالية بنسبة انخفاض -6.7 في المائة، ثم بنك (الجزيرة) بنسبة انخفاض -6.2 في المائة، ثم التأمين العربية بنسبة انخفاض -5.4 في المائة، ثم مكة للإنشاء بنسبة انخفاض -5.1 في المائة، ويمكن للقارئ الكريم متابعة بقية التغيرات في الأسعار من خلال الاطلاع على الجدول رقم (2) المرفق.

واستكمالاً للرؤية الاستراتيجية للسوق التي بدأتُ معكم في استيضاح أبرز معالمها الأسبوع الماضي، التي ارتكزت على ثلاثة ركائز هامّة هي؛ الركيزة الأولى: العمل على خفض درجات المخاطر في السوق. الركيزة الثانية: ضرورة العمل على توظيف السوق المالية بصورةٍ تتحقق معها الأهداف الفعلية من وجودها؛ يأتي في مقدمتها ضرورة تعبئة المدخرات الوطنية في السوق، والتخصيص الكفء للموارد المالية، وتمويل الاستثمارات، وتوفير البيئة الملائمة التي تساعد على رفع كفاءة العلاقة بين قوى العرض والطلب بصيغةٍ تخدم كافّة الأطراف ذات العلاقة مع السوق. الركيزة الثالثة: ضرورة العمل على رفع كفاءة السوق المالية المحلية، وزيادة درجات تنظيمها، بصورةٍ تكفل للسوق استجابةً أكبر وأوثق لأسعار الأصول المتداولة للمعلومات والبيانات الصادرة فيها. وقبل الدخول في صلب عمليات السوق المستمرة؛ دعونا نتصور السوق المالية على أنها (سفينة عملاقة) تحمل آلاف المسافرين والبضائع والعاملين عليها، وحتى تتوازن تلك السفينة في سبيلها نحو خوض البحار والمحيطات، وفي مواجهة مختلف الصعوبات من ارتفاع هائل للموج أو هبوبٍ للعواصف أو أي مخاطر محتملة قد تواجهها في رحلتها الطويلة، فلا بد من توافر الكثير من الاشتراطات أو المتطلبات التي تكفل سلامة وأمان السفينة ومن عليها! وهذا ما يقابله تحديداً بالنسبة للسوق المالية ما أصطلح عليه بالأنظمة التشريعية والإجراءات الرقابية. رغم كل ذلك؛ قد تحدث فوضى في حركة الركاب (المتعاملين) كالاتجاه نحو جزء محددٍ من السفينة والتركز فيه ما قد يُخل باتزانها، وقد تتفاقم الأمور إلى أن تنقلب السفينة ليصبح سطحها مغموراً في البحر، وقعرها طافياً فوق الماء، وبين هذا وذاك ستشاهد الجثث والبضائع يبتلعها البحر دون رحمة، وقد يقذف بعضها إلى سطحه لتكون شاهداً على الكارثة!

ذاك هو الحال بالتمام والكمال ما يحدث في الأسواق المالية العديمة الكفاءة والتنظيم، وفي حالاتٍ ضيقة لا تستبعد أن ترى حتى المتقدمة منها تسقط في قيعان الموت. ما يحدث أن الجموع من المتعاملين تتدفق دون وعي بالمخاطر ودون إدراك للفرص الحقيقية على زوايا بعينها في السوق، ويزداد وقع الكارثة حينما تكون صغيرةً جداً كما هو حادثٌ في قطاع التأمين (1.4 في المائة من إجمالي الأسهم المصدرة المتاحة للتداول، يستأثر بنسبٍ تتراوح بين 20-35 في المائة من حجم السيولة المدارة يومياً في السوق)، وتزداد الأزمة تشجناً وجلبةً في السوق إذا رأيت شركة صغيرة جداً، تهالكت حقوق ملاكها إلى حدود الإفلاس، يتهافت عليها القاصي والداني للفوز بسهمها الموعود بالصعود المجنون! لا خلاف على أن ديدن الأسواق المالية -لا أقول منطق إذ لا يوجد منطق هنا- يماثل تماماً ديدن البحر حينما يغضب على من فيه، فلا ترى أمامك إلا الموت محيطاً بالأفق، ولكن هل مؤدى ذلك ألا نسافر عبره؟! أو أن نمتنع عن الاستثمار في السوق المالية؟! بالطبع (لا)، ولكن الأخذ بأسباب الحيطة والحذر أمرٌ لا مناص لأحد منا عنه. إليك الدليل على حجم الورطة التي تقف فوق فوهتها سوقنا المحلية، وذلك بالاطلاع على الجدولين رقم (3) و(4) الذي يوضح أولها مقارنات وترتيب أول 20 شركة كأكثرها تضخماً في سعرها السوقي مقارنة مع سعرها العادل حتى 20 مايو 2009م، فيما يوضح ثانيها ترتيب أول 20 شركة كأكثرها انخفاضاً في سعرها السوقي مقارنة مع سعرها العادل حتى نفس التاريخ. هناك قواسم مشتركة بين كل فريق؛ فالفريق الأكثر تضخماً في أسعاره السوقية اتسم بصغر حجمه، وارتفاع خسائره التراكمية، وانعدام إي نمو لأدائها التشغيلي، وكنتيجةً لذلك فالعائد على أسهمها لا يتجاوز كونه خسائر، ومكررات الأرباح بالسالب، وقيمها الدفترية متآكلة، وتجد أن مضاعف أسعارها السوقية إلى تلك القيم الدفترية متضخمة جداً، ورغم كل ذلك تراها في أعين المتعاملين صاحبة الرضا والقبول، وحينما تهوى بها أقدار السوق إلى قاع الموت، ترى القوم صرعى حولها كأنهم أجداث نخلٍ خاوية. وعلى النقيض تماماً في الجدول الأخير، ستجد أن القواسم المشتركة بين تلك الشركات البخسة في أعين المتعاملين روابط على العكس تماماً من روابط الفريق أعلاه؛ فالعائد على أسهمها يتجاوز في بعضها 13.5 في المائة كشركة دار الأركان غير أنك تجد سعرها في السوق لا يتجاوز 23.35 ريال مقارنةً بسعرها العادل المقارب لنحو 32 ريالا، أو يصل إلى 13 في المائة كالنقل البحري غير أنك تجد سعرها في السوق لا يتجاوز 17.5 ريال مقارنةً بسعرها العادل المقارب لنحو 26 ريالا، وبعضها وصل نمو أرباحها للربع سنة تجاوز 113 في المائة كشركة الاتصالات السعودية غير أنك تجد سعرها في السوق لا يتجاوز 52.5 ريال مقارنة بسعرها العادل المقارب لنحو 68 ريالاً.

ختاماً، النصيحة الأكثر صلابة هنا أن يبحث المتعامل عن الأوعية الاستثمارية الأكثر أماناً له ولمدخراته التي أستودعها السوق، وأن يحذر من أن يقع فريسة سائغة لغيره في السوق ممن يتحفزون لجذب اهتمامه وأمواله في أسهم شركاتٍ بائسة وخاسرة، ولن يجد حين تقع الفأس في الرأس من يدافع عنه أو ينقذه، ولا أجد أقوى وأوثق من أداء الشركة وكفاءتها للقيام بالدفاع عن مكتسبات المستثمرين فيها، فأظفر أخي المتعامل أختي المتعاملة بذات الأداء والأرباح والاستحقاقات، ودعْ عن ذات الخسائر التي تتجه قاطرتها إلى مستنقع الإفلاس.