أبدت تفاؤلها بتحقيق الاقتصاد السعودي نسبة نمو 4.6% في عام 2014 .. «ستاندرد آند بورز» لـ«الجزيرة»:

رفع تصنيف المملكة الائتماني مرتبط بزيادة حصة الفرد في الناتج المحلي

الجزيرة - محمد السلامة:

أظهرت وكالة ستاندرد آند بورز (SالجزيرةP) العالمية لخدمات التصنيف الائتماني نظرة إيجابية لمستقبل الاقتصاد السعودي، متوقعة أن يحقق نسبة نمو تصل إلى 4.6 في المائة في العام الجاري 2014، ونسبة 4.3 في المائة في عام 2016.

كما أبدت الوكالة تفاؤلها بشأن تحقيق المملكة زيادة في نصيب الفرد من الناتج المحلي الإجمالي خلال السنوات الثلاث المقبلة وهو ما سينعكس إيجابا بدوره على تصنيفها الائتماني، وهنا أوضح لـ«الجزيرة» أندرياس كيندال محلل أول في «ستاندرد آند بورز» أن رفع تصنيف المملكة الائتماني مرتبط بعدد من الإجراءات والنتائج أبرزها تحقيق زيادة في حصة الفرد في الناتج المحلي الإجمالي، منوها في هذا الصدد بجهود المملكة في تعزيز وتنويع اقتصادها مما أدى إلى نمو متسارع وحقيقي لمتوسط دخل الفرد خلال الفترة الماضية، الأمر الذي من شأنه تمكين الاقتصاد السعودي من الحصول على تصنيف متقدم ورفعه من ايجابي Positive عند درجة ائتمانية عالية AA- إلى درجة AA.

ومن المعلوم أن الناتج المحلي الإجمالي السعودي أرتفع من 1949 مليار ريال خلال عام 2008 إلى 2666 مليار ريال في عام 2012، فيما ارتفع متوسط نصيب الفرد من الناتج المحلي الإجمالي - وهو مؤشر اقتصادي رئيس يقيس درجة التنمية الاقتصادية في البلاد وأثرها الاجتماعي - من 76 ألف ريال في 2008 إلى أكثر من 91 ألف ريال العام الماضي، وفق أحدث بيانات لمصلحة الإحصاءات العامة والمعلومات.

حيث أشارت إلى تحقيق الاقتصاد السعودي تقدما كبيرا في مرتبته في العالم من حيث الناتج المحلي الإجمالي للفرد - بالدولار الأميركي بالأسعار الجارية – حيث ارتفعت المرتبة من 41 في عام 2009 إلى 30 في عام 2012.

وشهد النمو الاقتصادي أداء متميزا خلال السنوات الخمس الماضية 2008-2012 وحقق الناتج المحلي الإجمالي الحقيقي نموا بنسبة 1.5% في عام 2012 وبلغ متوسط النمو 6.3% خلال تلك الفترة.

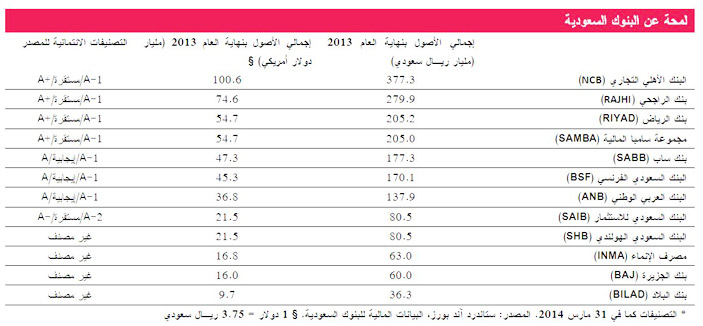

وبالرجوع إلى تقرير وكالة «ستاندرد آند بورز» حول القطاع المصرفي السعودي والذي نشر أمس بعنوان «حجم الإقراض سيعزز أرباح البنوك السعودية في ظل توقعات بارتفاع تكاليف التمويل».

أوضحت الوكالة أن البنوك السعودية حققت خلال فترة الأزمة المالية أداءً أفضل من أداء معظم نظيراتها في الأسواق المتقدمة، بفضل استمرارها في تحقيق أرباح قوية وانخفاض المخاطر، كما استوعبت تلك البنوك بشكل ملحوظ تأثير استمرار انخفاض معدلات الفائدة لفترة طويلة منذ عام 2008 والارتفاع في تكاليف المخاطر بدون المساس بالرسملة، لافتة في هذا الصدد إلى أن هذه المرونة دعمت توقعاتها بأن تحافظ البنوك السعودية على تصنيفاتها المرتفعة والمستقرة نسبياً على مدى الأشهر 24 المقبلة.

وعن أبرز المخاطر التي تواجه البنوك السعودية وتهدد هذه الأرباح القوية لها، بينت الوكالة على لسان العضو المنتدب والمدير الإقليمي لمنطقة الشرق الأوسط ستيوارت أندرسون خلال مؤتمر صحافي عقد في الرياض أمس أن من أبرز هذه التحديات يتمثل في خفض إضافي على صافي هوامش الفائدة نظراً لتوقعات بارتفاع معدلات الفائدة في الولايات المتحدة الأمريكية، حيث كان في السابق التهديد الأخطر على أرباح تلك البنوك هو ارتفاع تكاليف المخاطر منذ العام 2008 والأزمة المالية العالمية، ولكن مع اقتراب تكاليف الصناديق من المستويات المنخفضة وشبح قيام بنك الاحتياطي الفيدرالي الأمريكي برفع معدلات الفائدة المتوقعة في عام 2015، فإنه من المرجح بأن تقوم البنوك السعودية بالبحث عن طرق لخفض أرباحها الكبيرة في الميزانية العمومية. كما سيكون تأثير عدم التطابق الهيكلي ما بين الطبيعة قصيرة الأجل لتمويل البنوك السعودية - بأغلبية ساحقة من ودائع العملاء - وفترات الاستحقاق الأطول للإقراض لديهم على الأرجح على شكل انكماش مؤقت سيؤدي إلى مزيد من الانخفاض في الهوامش. وتابع: من الممكن لارتفاع معدلات الفائدة أن يحفّز المودعين للابتعاد عن الودائع الطوعية التي ساعدت البنوك على تحمل انخفاض العائدات على الإقراض منذ العام 2008، وفي نفس الوقت، لا نتوقع تغيراً كبيراً على أوضاع التمويل لدى البنوك.

وفي هذا السياق، تتوقع «ستاندرد آند بورز» أن يكون حجم الإقراض المتغير الأقوى في أرباح البنوك السعودية، لاسيما وأنها تعتقد بأن البنوك تمتلك حيزاً ضيقاً لتعزيز الكفاءة أكثر. كما أشارت إلى أنه بالرغم من بقاء التوقعات ثابتة في كل من قطاعي الشركات والتجزئة نظراً لحاجة المملكة لتلبية متطلبات التركيبة السكانية الشابة سريعة النمو، إلا أنها توقعت بأن نمو الإقراض لن يتجاوز كثيراً 10 في المائة سنوياً خلال الفترة الممتدة ما بين العامين 2014 - 2015.

ورجحت أيضا أن يحافظ الإنفاق الحكومي على استقراره، وبالتالي من المتوقع أن يصب النظام المصرفي والمشرعون تركيزهما على اتباع نهج ثابت تجاه النمو للحفاظ على الأوضاع المالية الحالية، وسيكون توليد الرسوم عنصراً أساسياً لجميع استراتيجيات البنوك، لذلك ستكون المنافسة قوية.

ولفت أندرسون إلى أن تطوير أسواق الدين السعودية لها دور مهم في عملية التوزيع الفعال لرأس المال لدعم النمو الاقتصادي الواسع، مبينا أن التطوير الإضافي لأسواق الدين بما في ذلك تعزيز إصدارات الصكوك يعد عاملاً رئيسياً في دعم الخطط الاستثمارية الشاملة ومشاريع البنية التحتية في المملكة، إلى جانب أن ذلك سيمكن البنوك المحلية لمزيد من الإقراض والمشاركة في تمويل المشاريع التنموية خلال الفترة المقبلة.