الجزيرة– عبدالله البراك

الجزيرة– عبدالله البراك

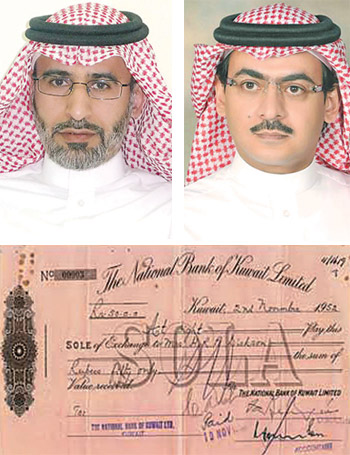

أجمع اقتصاديون على أن إعلان دبي العالمية وما صاحبه من تداعيات تسبّب في اهتزاز الثقة بأسواق السندات والصكوك، معتبرين الفترة الحالية من أحلك وأصعب الاختبارات التي تمر بها أسواق الصكوك على الصعيد العالمي وسندات الشركات في المنطقة، ومقللين من امتدادها إلى السوق السعودية. وقال المستشار في المنتجات الإسلامية لاحم الناصر إن إعلان دبي إعادة هيكلة ديونها قبل استحقاق قيمة كوبونات الصكوك أدى إلى موجة من انخفاض الثقة التي انعكست على أسعار هذه الصكوك خلال فترة إعلانها، مع العلم أن الإعلان كان يتحدث عن إعادة هيكلة جميع الديون سواء القروض أو السندات أو الصكوك، لكن بسبب قرب موعد استحقاق كوبونات تلك الصكوك فقد كانت هي أكثر المتأثرين، خاصة أن المتابع لتلك الفترة قد شاهد عملية طرح قامت بها دبي العالمية لسندات، وتم استيفاؤها بمبالغ مقاربة لقيمة الاستحقاق، والمتابع لإجراءات مجموعة دبي في تلك الفترة يجدها قد أوقعت قنبلة اختبار لتختبر السوق، ولكي تستشف آراء ورغبات الدائنين في عملية إعادة الهيكلة لجميع الديون. أما الصكوك فقد كانت تحتوي على شرط أن جميع المبالغ تكون مطالبة في سدادها عند تجاوزها فترة السماح التي كانت محددة بـ28 ديسمبر 2009، ويعتبر المجموعة في حالة تخلف كامل عن السداد ويتيح لحملة الصكوك مطالبتها بكامل المبلغ، وهذا الشرط موجود في صكوك (نخيل) ولا يعد من هيكل بنود الصك الإسلامي.

تزايد احتمالات المخاطرة

من جانبه رأى الاقتصادي عبدالحميد العمري أن إعلان دبي تسبَّب في اهتزاز الثقة بهذا النوع من الأوراق المالية، وزاد من احتمال المخاطرة بها، وهذا الشيء ليس بمستغرب، وقال: إعلان إعادة الهيكلة كان له أثر سلبي واضح على أسواق الصكوك الإسلامية، لكنها تصر على اهتزاز الثقة، التي ستعود إلى وضعها الطبيعي بعد انجلاء الأزمة. وأضاف العمري أن حالة دبي يجب ألا تُعمّم على جميع الصكوك الإسلامية، خاصة أن مشكلة دبي قد حذرت منها تقارير مالية نهاية 2007، التي تحدثت عن آلية الإقراض، والتي توقعت حدوث أزمة في دبي بغض النظر عن الأزمة العالمية، خاصة أن الضمانات في دبي وصلت إلى مستوى صفر في المئة. من جانبه قال الدكتور محمود سامي أستاذ التمويل بالمعهد المصرفي إن إعادة هيكلة الديون قد أسهمت بشكل سلبي على سندات الشركات، لكن هذا التأثير السلبي لا يرقى إلى فَقْد الثقة بهذه السندات، ويجب أن ندرك أن هناك تحركات من قبل الحكومات الخليجية لاحتواء هذه المشاكل. أما لاحم الناصر فيرى أن هذه العملية أوقعت الضرر بسمعة دبي الائتمانية، لكن عملية إعلان إعادة الهيكلة كانت إجراء لا بد منه. وعن تأثر الأسواق بهذه العملية قال الناصر إنه من الطبيعي أن يحدث هذا التأثر حتى لو على الصعيد النفسي لتلك الأسواق، خاصة أن أسواق الصكوك لن تختبر بمثل هذا النوع من الأزمات، وكشفت هذه المرحلة ضعفاً في هيكل هذه الصكوك، والسبب يعود إلى اعتبارها أوراق دَيْن، وأنها صورة إسلامية للسندات، لكن من الناحية النظرية فهي مختلفة، وهذا الاختلاف لم يراعِه مصدر الصكوك ولا دور التصنيف الائتمانية التي كان من واجبها أن تصنّف قيم الأصول التي أصدرت عليها الصكوك، ولا تقتصر على تقييم الجهة المصدرة على هذه الصكوك؛ فحامل الصك نظرياً يعود في مطالبته على الأصل الذي أصدر عليه الصك وليس على جميع أموال مصدر هذه الصكوك مثل السندات، وفي حالة دبي تم إصدار هذه الصكوك بنظام الإجارة، وكانت الملكية صورية ولم تكن حقيقية، كما أن مشتري هذه الصكوك اشتراها بناء على أنها قروض سيادية وليست قروضاً تجارية أو على أساس تجاري، وهنا يتضح أن معاملة الصك والسند كانت واحدة؛ وبالتالي لم يكن هناك قياس مخاطرة؛ ما تسبب في معاملة الصك على أنه ورقة دَيْن. وعن تجاوز دبي العالمية لأزمة ديونها قال الدكتور محمود سامي: الأزمة ما زالت قائمة، وأعتقد أن الحل يجب أن يكون بالتفرقة بين النمو المأمول والنمو المطلوب، الممكن تحقيقه؛ لهذا يجب إعادة النظر في معدلات النمو المطلوبة لمجموعة دبي.

سندات بنك الخليج.. والسعودي الهولندي

وعن تأجيل بنك الخليج طرح سندات مع بداية أزمة دبي وتوجه البنك السعودي الهولندي إلى طرح صكوك خلال فترة الأزمة قال الدكتور سامي: إن عملية المقارنة هنا صعبة؛ لأننا أخذنا النقيضين؛ فبنك الخليج كانت له تجربة مريرة مع الأزمة العالمية، وهذا ما دفعه إلى التراجع عن عملية الطرح، خاصة أنه في الوقت الراهن يعيد حساباته مع أي ارتباط على المدى الطويل، بينما نجد البنك الهولندي يتجه إلى توفير سيولة عن طريق التزام على المدى الطويل؛ ليعاد توظيفها على المدى القصير؛ لتحقق أعلى قدر ممكن من الأرباح، ونبرر هذا بأن البنك عقب خروج المستثمر الأجنبي أصبح وحيداً، والإدارة الحالية تبحث عن مصادر تمويلية تضمن نجاح وانطلاق الإدارة الجديدة. أما لاحم الناصر فقال إن طرح البنك الهولندي لصكوك خلال هذه الفترة يجب أن يتناول من جهتين، الأولى أن هناك معلومات تشير إلى توجه البنك إلى المعاملات الإسلامية، وأنه سيتحول إلى المصرفية الإسلامية خلال الفترة القادمة، أما الجانب الآخر هو أن السوق السعودي فيعتبر من أنشط الأسواق الإسلامية؛ وبالتالي فهو السوق الأقدر على تغطية هذا النوع من الطرح. وأضاف الناصر: ما يساعد في ذلك هو وجود فائض كبير من السيولة في السوق السعودي، وبحكم أن الصكوك الإسلامية أكثر جاذبية فيه، وبسبب ضعف الثقة بالأسواق العالمية بسبب الأزمة العالمية وتوجه رؤوس الأموال إلى الاستثمار في أوطانها، وعملية السماح في تداولها بسوق إلكترونية ستسهل من عملية طرح وتداول هذا النوع من الأوراق لدى المتداولين. وأيد العمري إمكانية تغطية اكتتاب صكوك البنك الهولندي، وأرجعها إلى عدة عوامل، الأولى أن السوق السعودي متعطش لمثل هذه المنتجات، خاصة إذا ما قارناه مع الأسواق المجاورة؛ حيث نجد أن أسواق السندات في المملكة تقارب 2% من حجم أسواق الأسهم، بينما نجدها في الأسواق المجاورة وصلت إلى 120% من حجم سوق الأسهم.

أما العامل الثاني فهو أن المديونية على الشركات السعودية ما زالت في مستويات متدنية، وهذا ما يساعد في عملية تغطيتها. أما العامل الثالث فهو وجود فوائض سيولة تقارب في متوسطاتها اليومية ال200 مليار ريال إذا ما نظرنا إلى صافي الموجودات الأجنبية ومتوسط فائض السيولة لدى المصارف.

وأضاف العمري: ضعف التداول على الصكوك الإسلامية في السعودية يعود إلى أن الوعي بأهميتها ما زال محدوداً، كما أن هناك جزءاً من عدم جاذبيتها يعود إلى ضعف الفوائد. ويري العمري أن السوق يحتاج إلى سندات تنمية حكومية لكي تنشط عملية التداول في أسواق السندات والصكوك. أما عن توجه بنك الخليج إلى تأجيل طرح الصكوك التي كان قد أعلن عنها فقال: البنك ينتظر انجلاء أزمة دبي ليعود ويطرح سنداته في الوقت المناسب بعد عودة الأمور إلى نصابها.