رُوعي في تصميم صناديق الاستثمار والمحافظ الاستثمارية في بنك الرياض احتياجات ومتطلبات المستثمرين على مختلف مستوياتهم، والتي وُزِّعت ما بين صناديق أسهم تهدف إلى إنماء رأس المال المستثمر على المدى الطويل في ظل مخاطر عالية نسبياً، وصناديق السندات التي تهدف لتحقيق دخل منتظم بالإضافة إلى المكاسب الرأسمالية على المدى المتوسط في ظل مخاطر متوسطة، وصناديق المتاجرة بالسلع التي تهدف لتحقيق دخل منتظم في ظل مخاطر محدودة وضمن الضوابط الشرعية المقررة من قبل الهيئة الشرعية لبنك الرياض، إضافة إلى محافظ الرياض الاستثمارية التي تهدف لتزويدالمستثمر بخدمة توزيع الأصول من خلال صناديق بنك الرياض القائمة، وبحيث تمثل كل محفظة مستوى معيناً من العائد والمخاطر. وقد أطلق على هذه المحافظ مسميات الخيل العربي بهدف ترسيخ مفهوم الأصالة، وهي محفظة الشامخ والشجاع والمقدام والهادئ. وكذلك محفظة الشامخ الإسلامية والشجاع الإسلامية والمقدام الإسلامية والهادئ الإسلامية.

إضافة إلى ذلك تقوم إدارة استثمارات العملاء بتقديم خدمات إدارة المحافظالاستثمارية الشخصية المدارة من قِبَل البنك لصالح كبار المستثمرين.

وتتميز الصناديق الاستثمارية بأنها تمكِّن المستثمرين من الاستفادة من الخبرة المتخصصة للمجموعات التي تدير تلك الصناديق والمحافظ، وتوفر عليهم الوقت والجهد، وتحقق المرونة لاستثماراتهم، وتمكنهم من الحصول على السيولة بسهولة، وتقلل من درجة المخاطرة من خلال توزيع الأصول المستثمرة وفقاً لمبدأ التنويع بطريقة مهنية.

حصة بنك الرياض من سوق صناديق الاستثمار

نتيجة الجهود المتواصلة التي قام بها بنك الرياض لتطوير أداء صناديقه الاستثمارية، تمكَّن من رفع حصته في سوق صناديق الاستثمار في المملكة،فاستحوذ على 18.8% من إجمالي المبالغ المستثمرة في سوق الصناديق الاستثمارية في المملكة في عام 2003م، وعلى 40% من أعداد المستثمرين، و38% من المبالغ المستثمرة في صناديق الأسهم السعودية، و46% من المبالغ المستثمرة في صناديق الأسهم العالمية.

جوائز التقدير التي حصل عليها بنك الرياض لصناديقه الاستثمارية تمكِّن بنك الرياض من الحصول في عام 2003م على أعلى الجوائز التقديرية لصناديقه الاستثمارية للعام الخامس على التوالي على ضوء تقييم لجنة منتجات الاستثمار للبنوك السعودية الخاضعة لإشراف مؤسسة النقد العربي السعودي، حيث بلغ عددها 16 جائزة، إضافة لجائزة أفضل مدير استثمار لثلاث سنوات. وفي عام 2002م، حصل بنك الرياض على 15 جائزة تفوق، وكانت أعلى الجوائز في ذلك العام، إضافة إلى حصوله على أفضل مدير استثمار لثلاث سنوات. وفي عام 2001م، حصل بنك الرياض على 15 جائزة تفوق، بالإضافة إلى جائزتي أفضل مدير استثمار لسنة ولثلاث سنوات. وفي عام 2000م، حصل البنك على 16 جائزة، وكانت الأعلى بين كافة البنوك، بالإضافة إلى حصوله على مركز أفضل مدير استثمار لسنة ولثلاث سنوات بالمشاركة مع البنك السعودي البريطاني.

وفي عام 1999م، حصل بنك الرياض على 9 جوائز، وكانت الأعلى بين كافة البنوك المحلية، وتم تقويم بنك الرياض كأفضل مدير استثمار لسنة ولثلاث سنوات.

ويعزى ارتفاع حصة بنك الرياض في سوق صناديق الاستثمار في المملكة، وحصوله على تقييم أفضل مدير استثمار بين البنوك المحلية، إلى نجاحه فياتباع استراتيجيات استثمارية ديناميكية قائمة على الأساليب العلمية والدراسات والتحاليل الأساسية والفنية، وتوخيه الحرص الشديد أثناء اختيار الأصول المشكِّلة للصناديق، الأمر الذي انعكس على تحقيق أفضل المكاسب الرأسمالية للمستثمرين في هذه الصناديق على المدى الطويل، على الرغم من التقلبات التي تحدث في الأسواق المالية على المدى القصير. إضافة إلى أن بنك الرياض يقدِّم النصائح للمستثمرين، ويوفر لهم البيانات التي تمكِّنهم من متابعة أداء الصناديق والمحافظ الاستثمارية وما يحدث من مستجدات في الأسواق المالية المحلية والعالمية من خلال المسؤولين في مراكزه التسويقية ومستشاريه في الإدارة العامة وموقعه على الإنترنت www.riyadbank.com

أنواع الصناديق الاستثمارية لدى بنك الرياض

مكَّن تقسيم صناديق الاستثمار ببنك الرياض إلى التالي:

صناديق الأسهم المحلية

يقدِّم بنك الرياض ثلاثة صناديق أسهم سعودية، هي:

1- صندوق الرياض للأسهم 1 والذي يهدف إلى العمل على إنماء رأس المالالمستثمر على المدى الطويل من خلال الاستثمار في أسهم الشركات المساهمة السعودية، ويركِّز هذا الصندوق في الوقت الحاضر على أسهم الشركات المساهمة السعودية التي تتميز بمعامل بيتا منخفض وعلى أسهم القيمة، وتلك التي تتميز بمؤشرات تقويم جذابة، والشركات الصغيرة التي تتميز بالمقدرة على النمو والتي لا تعاني من ديون كبيرة وتعمل على تطوير أنظمتها من خلال عمليات إعادة الهيكلة.

2- صندوق الرياض للأسهم 2 والذي يستثمر في الشركات المساهمة السعودية ضمن الضوابط المقررة من الهيئة الشرعية لبنك الرياض، وهو يتبع سياسة تختلف عن سياسة كل من صندوق الرياض للأسهم 1و3، فهو يميل إلى التحرك بين القطاعات في الوقت المناسب في ظل سياسة نشطة، ويركز على الشركات الواعدة المتوقع أن تحقق نمواً مرتفعاً والتي تتمتع بمعدلات تقويم جذابة ومنخفضة من حيث مكرر الأرباح ونسبة السعر إلى القيمة الدفترية، كما يعكف على الاهتمام بالشركات التي تمر بعملية إعادة هيكلة ولديها زخم قوي لتحسين ربحيتها، أو التي يعتقد أن أسعارها لا تعكس كامل أخبارها الجيدة. عندئذ يقوم باتخاذ القرارات الاستراتيجية على ضوء التوقعات طويلة الأجل مع عدم إغفال المؤثرات الآنية على المدى القصير، ولا يحتفظ بشركات ذات أوزان كبيرة لا يقتنع بها، في الوقت الذي يتبع سياسة جريئة في الأسهم التي يقتنع بها بقوة.

3- صندوق الرياض للأسهم 3 الذي تأسس من خلال تحويل الأسهم السعودية التي كانت مملوكة لبنك الرياض إلى وحدات تم توزيعها على مساهمي بنك الرياض، ومن ثَمَّ أصبح الاشتراك متاحاً فيه لجميع المستثمرين. ويتم في هذا الصندوق اتخاذ قرارات البيع والشراء بجرأة أكبر؛ نظراً لأن عمليات السحب والاشتراكات والتقويم للصندوق تتم أسبوعياً، ولأن معظم عملاء هذا الصندوق هم من المؤسسات التي عادةً ما تكون أهدافها طويلة الأجل ولديها استعداد لتحمل مخاطر أعلى من الأفراد.

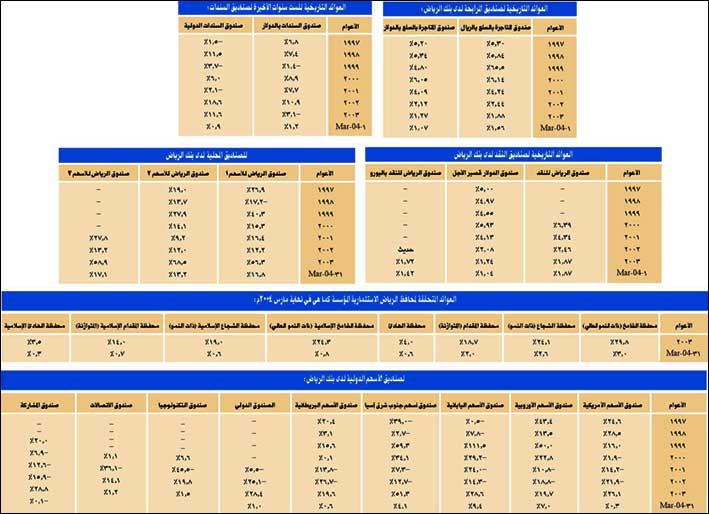

ويبلغ الحد الأدنى للاشتراك بأي من صندوق الرياض للأسهم 1 وصندوق الرياض للأسهم 2 وصندوق الرياض للأسهم 3 عشرة آلاف ريال، والحد الأدنى للسحب أو الإضافة ألفي ريال سعودي. ويوضح الجدول التالي العوائد السنوية التاريخية للست سنوات الأخيرة للصناديق المحلية لدى بنك الرياض:

صناديق الأسهم الدولية

يدير بنك الرياض تسعة صناديق أسهم دولية موضحة بالجدول أدناه، تهدف جميعها إلى تنمية رأس المال على المدى الطويل في ظل مخاطر تعتبر عالية نسبياً، من خلال الاستثمار في أسواق الأسهم المقترنة باسم كل صندوق.

ويبلغ الحد الأدنى للاشتراك في أيٍّ من هذه الصناديق عشرة آلاف دولار أمريكي، والحد الأدنى للسحب أو الإضافة هو 2500 دولار أمريكي.

ويوضح الجدول التالي العوائد التاريخية لصناديق الأسهم الدولية لدى بنك الرياض:

صناديق السندات

يقدِّم بنك الرياض صندوقين في مجال السندات يهدفان إلى تحقيق دخل منتظم، إضافة إلى تنمية رأس المال المستثمر على المدى المتوسط في ظل مخاطر متوسطة، من خلال الاستثمار في أدوات دَيْن ذات معدلات ثابتة، مثل سندات الخزانة الأمريكية والأوروبية، وسندات صادرة عن مؤسسات دولية، وسندات دولية عالية الجودة، مثل سندات الشركات المتعددة الجنسيات.

يبلغ الحد الأدنى للاشتراك في أي من هذين الصندوقين عشرة آلاف دولار أمريكي، والحد الأدنى للسحب أو الإضافة 2500 دولار أمريكي. ويوضح الجدول التالي العوائد التاريخية للست سنوات الأخيرة لصناديق السندات:

صناديق النقد

يقدم بنك الرياض ثلاثة صناديق استثمارية في مجال أسواق النقد، أحدها بالريال السعودي، والثاني بالدولار، والثالث باليورو. وهذه الصناديق تهدف إلى تحقيق دخل منتظم على المدى القصير في ظل مخاطر محدودة من خلال الاستثمار في أسواق النقد والأدوات الاستثمارية قصيرة الأجل.

وقد حرص البنك على إتاحة الفرصة للغالبية من المستثمرين للادخار والاستثمار من خلال تخفيض الحد الأدنى للاشتراك أو فتح الحساب، حيث يبلغ الحد الأدنى للاشتراك في صندوق الرياض للنقد عشرة آلاف ريال، والحد الأدنى للإضافة أو السحب ألفي ريال. كما يبلغ الحد الأدنى للاشتراك أو الإضافة أو السحب في صندوق الدولار قصير الأجل ألفي دولار أمريكي، في حين يبلغ الحد الأدنى للاشتراك أو الإضافة أو السحب في صندوق الرياض للنقد باليورو ألفي يورو.

صناديق المتاجرة بالسلع

يقدم بنك الرياض صندوقين للمتاجرة بالسلع، أحدهما يقوَّم بالريال السعودي،والثاني بالدولار الأمريكي، ويهدفان كلاهما إلى تحقيق دخل منتظم على المدى القصير في ظل مخاطر متدنية ووفقاً لضوابط مقرَّة من الهيئة الشرعية لبنك الرياض، عن طريق المتاجرة بالسلع والبضائع بعيداً عن العمليات التي تعتمد على الفوائد من خلال تمويل صفقات مرابحة تتمثل في شراء السلع والبضائع من مورِّدين معروفين مقابل الدفع الفوري، ثم القيام ببيعها بسعر أعلى لشركات دولية كبرى ذات سمعة مالية جيدة على أساس الدفع الآجل خلال مدة أقصاها سنة. ويبلغ الحد الأدنى للاشتراك في أي من الصندوقين عشرة آلاف ريال سعودي، والحد الأدنى للإضافة أو السحب ألفي ريال.

برنامج محافظ الرياض الاستثمارية

هذا البرنامج عبارة عن مجموعة من الخطط الاستثمارية يتم من خلالها تمكين المستثمرين من استثمار أموالهم في مجموعة من صناديق بنك الرياض المحلية والدولية كحزمة واحدة، وفقاً لأهداف متباينة من خلال ثمانية محافظ استثمارية، بهدف تزويدهم بخدمة توزيع الأصول وفقاً لمتطلبات كل مستثمر من حيث العوائد والمخاطر. ولا يمتلك المستثمر وحدات في الصناديق الأساسية المشكلة للمحافظ، بل وحدات في المحفظة التي يختارها.

وتتميز هذه المحافظ بالتنويع الجيد والتوافق مع مختلف متطلبات المستثمرين، وتمكِّنهم من الاستثمار في مختلف الأسواق المالية والاستفادة من الإدارة المتخصصة التي توفر خدمة توزيع الأصول بسهولة ويسر، ومن ثَمَّ تحديد مستوى المخاطرة والعائد، والذي هو من صميم أغراض البرنامج.

وفيما يلي تعريف بكل محفظة:

محفظة الشامخ (ذات النمو العالي)

تناسب هذه المحفظة المستثمرين الذين يبحثون عن تحقيق نمو رأس المال المستثمر على المدى الطويل، وتتشكل بنسب تبلغ حوالي 90% من صناديق بنك الرياض التي تستثمر في أسواق الأسهم العالمية والمحلية، وحوالي10% من صناديق بنك الرياض لأسواق النقد. وتعتبر هذه المحفظة بطبيعة تكوينها عالية المخاطر والعائد؛ لذا فهي تناسب المستثمر الذي يهدف إلى تحقيق نمو عالٍ لرأس المال المستثمر على المدى الطويل، مع استعداد لتقبل المخاطر العالية المصاحبة لذلك على المدى القصير.

محفظة الشجاع (ذات النمو)

تناسب هذه المحفظة المستثمرين الذين يبحثون عن تحقيق نمو رأس المال المستثمر على المدى الطويل. وتتشكل بنسب تصل إلى 70% من صناديق بنك الرياض للأسهم السعودية والدولية و30% من صناديق السندات والنقد. وهذه المحفظة تناسب أيضاً المستثمر الذي يهدف إلى تحقيق نمو جيد لرأس المالالمستثمر ولديه استعداد لتحمل المخاطر المصاحبة للاستثمار على المدى القصير، وبمخاطر أقل قليلاً من مخاطر محفظة الشامخ.

محفظة المقدام (المتوازن)

تناسب هذه المحفظة المستثمرين الذين يبحثون عن تحقيق نمو رأس المال المستثمر على المدى الطويل من خلال تشكيلة متوازنة من صناديق بنك الرياض للأوراق المالية المتنوعة والموزعة على نطاق واسع بين أسواق الأسهم وأسواق الدخل الثابت. وتتكون أصولها بنسبة 50% من صناديق بنك الرياض للأسهم وبنسبة 50% من صناديق أسواق الدخل الثابت والنقد. لذا فهي تناسب المستثمر الذي يهدف لتحقيق نمو رأس المال المستثمر ولديه الاستعداد لقبول المخاطر المصاحبة لذلك على المدى القصير ضمن مستوى مخاطر متوسط.

محفظة الهادئ (المتحفظ)

تناسب هذه المحفظة المستثمرين الذين يبحثون عن المحافظة على رأس المالالمستثمر لتحقيق نسبة عائد منافسة من خلال الاشتراك في أدوات أسواق النقد ونسبة محدودة من أسواق الأسهم. وتناسب هذه المحفظة الأشخاص الذين يرغبون مخاطر متدنية لاستثماراتهم. وتتكون أصولها بنسبة 10% من صناديق بنك الرياض للأسهم و90% من صناديق أسواق النقد.

محفظة الشامخ الإسلامية (ذات النمو العالي)

تهدف محفظة الشامخ الإسلامية إلى تحقيق نمو في رأس المال المستثمر على المدى الطويل من خلال تشكيلة تتكون بشكل رئيسي من صناديق أسهم متنوعة على نطاق عالمي، وبشكل محدود من صناديق المتاجرة بالسلع. وتتشكل بنسب تبلغ حوالي 90% من صناديق بنك الرياض التي تستثمر في أسواق الأسهم العالمية والمحلية وحوالي 10% من صناديق بنك الرياض للمتاجرة بالسلع.

وتعتبر هذه المحفظة ملائمة للمستثمرين الذين يسعون لأن تكون استثماراتهم متوافقة مع الشريعة الإسلامية، ويهدفون لتحقيق نمو عالٍ لرأس المال على المدى الطويل في ظل مخاطر أعلى نسبياً.

محفظة الشجاع الإسلامية (ذات النمو)

تهدف محفظة الشجاع الإسلامية إلى تحقيق نمو في رأس المال المستثمر على المدى الطويل من خلال تشكيلة تتكون بشكل رئيسي من صناديق أسهم متنوعة على نطاق عالمي، وبشكل محدود من صناديق المتاجرة بالسلع. وتسعى المحفظة من خلال مزج الخصائص المختلفة لمكوناتها إلى تحقيق عائد متفوق في ظل مخاطر أقل نسبياً مما لو تم الاستثمار في كل صندوق على حدة. وتتشكل بنسبة 70% من صناديق الأسهم المحلية والدولية وبنسبة 30% من صناديق الاستثمار التجاري. وهي تناسب المستثمرين الذي يسعون لأن تكون استثماراتهم متوافقة مع الشريعة الإسلامية، ويهدفون إلى تحقيق نمو عالٍ لرأس المال المستثمر في ظل مخاطرة عالية على المدى الطويل.

محفظة المقدام الإسلامية (المتوازن)

تهدف محفظة المقدام الإسلامية إلى تحقيق نمو في رأس المال المستثمر على المدى الطويل من خلال تشكيلة متوازنة من صناديق بنك الرياض للأوراق المالية المتنوعة والموزعة على نطاق واسع بين أسواق الأسهم والمتاجرةبالسلع. وتتكون أصولها بنسبة 50% من صناديق الأسهم وبنسبة 50% من صناديق المتاجرة بالسلع. وهي تناسب المستثمرين الذي يسعون لأن تكون استثماراتهم متوافقة مع الشريعة الإسلامية وتحقيق نمو رأس المال المستثمر ودخل منتظم. ويتطلب من المستثمرين أن يكون لديهم الاستعداد لتحمُّل المخاطرة في الأجل القصير من أجل تحقيق أهدافهم المتمثلة في نمو رأس المال على المدى الطويل.

وتعتبر مخاطر هذا الصندوق من المخاطر ذات المستويات التي هي أقل من المتوسط، وكذلك الحال بالنسبة إلى العوائد المتوقعة.

محفظة الهادئ الإسلامية (المتحفظة)

تهدف محفظة الهادئ الإسلامية إلى المحافظة على رأس المال المستثمر، وتحقيق نسبة عائد منافسة من خلال الاستثمار في صناديق الاستثمار التجاري بشكل رئيسي وصناديق أسهم دولية متنوعة بشكل ثانوي. وتناسب هذه المحفظة الأشخاص الذين يسعون لأن تكون استثماراتهم متوافقة مع الشريعة الإسلامية، ويهدفون إلى مخاطر متدنية لاستثماراتهم. وتتكون أصولها بنسبة 10% من صناديق بنك الرياض للأسهم و90% من صناديق الاستثمار التجاري.

ويبلغ الحد الأدنى للاشتراك في أيٍّ من المحافظ الثماني المذكورة (25000) خمسة وعشرين ألف ريال سعودي، والحد الأدنى للاشتراك الإضافي أو الاسترداد خمسة آلاف ريال سعودي. غير أنه يتوجَّب على المستثمر الاحتفاظ في جميع الأوقات برصيد حدِّه الأدنى (25000) خمسة وعشرين ألف ريال سعودي. كما يتم التعامل في البرنامج على أساس أسبوعي، بحيث يتم تقويم سعر الوحدة لكل محفظة بالريال السعودي في كل يوم سبت.

إدارة المحافظ الاستثمارية الخاصة

يقوم بنك الرياض بتوفير خدمات إدارة المحافظ الاستثمارية الخاصة المحلية والدولية، حيث يتولى البنك إدارة المحافظ الخاصة نيابة عن أصحابها، سواء من خلال التفويض المطلق للتصرف بحساب المستثمر، أو من خلال تقديمالاستشارات.

إجراءات إدارة الصناديق والمحافظ الاستثمارية

يتَّبع بنك الرياض في إدارة المحافظ والصناديق الاستثمارية إجراءات تماثل أحدث ما توصَّلت إليه صناعة إدارة الأصول في العالم. فهناك أطراف عديدة تشارك في هذه العملية، وكل طرف له دور محدد ومعروف. وتمكِّن هذه الإجراءات القائمين على إدارة الأصول من تأدية مهامهم من خلال صلاحيات واضحة ومحددة، وضمن منظومة متكاملة من أطراف ولجانٍ أخرى توفر الدعم والمشورة والمتابعة بهدف تحقيق أهداف المستثمرين.

وفي العادة يكون هناك تحديد لوظائف مدير المحفظة الاستثمارية، والحدود التي يعمل في نطاقها، والصلاحيات الممنوحة له. كما أنه يكون مسؤولاً أمام لجان استثمار تتكون من خبراء ومتخصصين، وتكون تلك اللجان مسؤولة عن المراقبة والإشراف على أداء المحافظ الاستثمارية بما ينسجم مع الأهداف والخطوط العريضة الموضوعة، ويتولى إدارة تلك المحافظ مدراء متخصصون محترفون لديهم خبرات واسعة في مجال الاستثمار بالأوراق المالية، ولهم القدرة في متابعة الأوضاع المالية والاقتصادية في مختلف أنحاء العالم، يساعدهم في ذلك فريق من المحللين يعملون على متابعة وتحليل الشركات والأسواق المالية ودراسة توقعات الاتجاهات المستقبلية لتلك الشركات والأسواق، مستفيدين من توفر الإمكانيات التقنية ووسائل الاتصال والبياناتوالمعلومات المتاحة بالبنك.

| ![]()